국가전략기술로서의 데이터프로세싱 반도체 시장현황

최근 GPU(Graphics Processing Unit)는 CPU(Central Processing Unit)와 함께 최고의 프로세서로 손꼽힌다. 지난 수년간 GPU는 다양한 분야로 사용이 확대되면서 그 수요가 크게 증가하였다. GPU는 그래픽을 처리하기 위한 프로세서로서, 게임과 같은 콘텐츠의 그래픽을 마치 현실처럼 빠르게 처리하기 위해 등장하였다.

최근의 GPU는 병렬컴퓨팅 성능의 향상에 따라, 빅데이터 및 인공지능 등 다양한 데이터 병렬 애플리케이션을 가속하기 위한 프로세서로 발전하게 되었다. 최근에는 자율 주행 자동차, 드론, 고사양 게임, 의료 영상 등과 같은 멀티미디어 처리 애플리케이션에서 머신 러닝 알고리즘을 실행하는 데 사용되면서 그 용도가 확대되고 있다. 최근에는 현실과 같은 그래픽스의 구현을 위해 과거 영화 또는 애니메이션에서나 사용되었던 기술인 레이 트레이싱(Ray Tracing)으로 고품질 콘텐츠를 PC에서 구현할 수 있도록 하였다. 전 세계 연간 판매되는 그래픽카드는 4천7백만 대에 달할 정도로 큰 규모이며, 글로벌 GPU 시장을 이끌고 있는 NVIDIA의 시가총액은 이미 삼성전자를 넘어섰다.

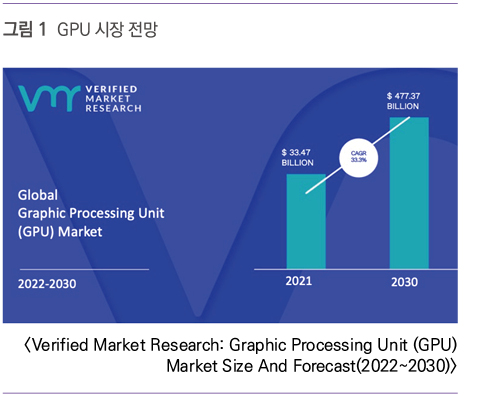

GPU 기업의 주요 매출원은 게임, 서버, 자율 주행 등 다양하게 분포되어 있으며, 향후에도 차세대산업인 메타버스와 VR/AR 등의 발전과 더불어 동반 성장을 예상하고 있다. 또한, 인공지능 처리를 위한 전용 반도체 (NPU)가 등장하면서, GPU에서 수행하던 인공지능 계산을 저비용으로 더 빠르게 처리하는 방향으로 발전하고 있다. 현재 GPU(GraphicsProcessing Unit) 시장은 2021년 $33B(약 42조원)에서 2030년 $477B (약 596조 원)으로 시장이 성장할 것으로 예측하고 있다. GPU 시장 성장을 이끄는 요인은 고가의 레이 트레이싱 그래픽카드 및 메타버스의 확산, 인공지능 반도체의 성장으로 보고 있다.

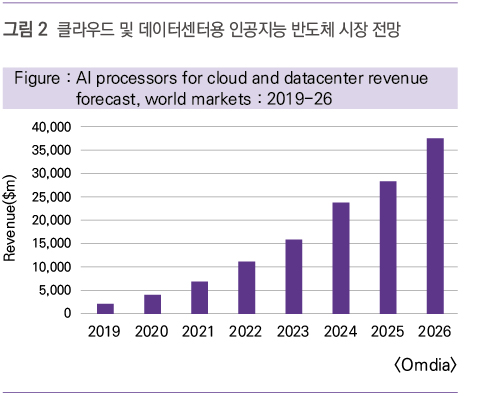

특히 클라우드 및 데이터센터용 인공지능 반도체는 2020년 US$4B(약 5조 원)에서 2026년 US$37.6B(약 48조 원) 규모로 9배 이상 성장할 것으로 예측된다. 현재 데이터센터용 인공지능 가속을 위한 그래픽카드는 80% 이상 NVIDIA가 점유하고 있으며, 특히 4대 클라우드(아마존, MS, IBM,구글)의 데이터센터용 인공지능 가속기의 97%를NVIDIA가 점유하고 있다. 최근 미국의 Intel, NVIDIA, AMD 및 영국의 ARM이 주도하고 있던 데이터프로세싱 반도체 시장에 각국의 팹리스 벤처 기업들이 현재 도전하고 있으며, 메타버스 시장의 확산 및 인공지능 기술 발전에 따라 신기술로 무장한 벤처 기업들이 미래 거대 반도체 기업으로 성장이 가능할 것으로 예측된다.

각국의 데이터프로세싱 반도체 경쟁 현황

미국은 RISC-V CPU 기술을 중심으로, 고성능 데이터센터용 CPU를 개발하는 SiFive 및 Ventana Microsystems가 있으며, SiFive는 2015년 창업하여 RISC-V CPU IP 비즈니스를 강화하여, 영국의 ARM의 력한 경쟁자로 자리잡았으며, Ventana Microsystems는 2018년 창업하여, RISC-V CPUIP 및 고성능 데이터센터용 CPU 반도체 칩까지 올해 2022년 $55M(약 600억 원)의 투자 유치에 성공하였다. 2015년 창업한 Cerebras는 현재까지$720M(약 8,000억 원)을 투자받았으며, 슈퍼컴퓨터 및 데이터센터용 웨이퍼스케일 인공지능 반도체를 개발하였다. 유럽의 경우, EU의 유일한 RISC-V CPU 업체인 독일 Codasip은 2016년 창업하여, 올해 2022년 EU 반도체 펀드 포함 $110M (약1,200억 원)의 투자 유치에 성공하여, GPU 분야로 기술 개발을 확장하고 있으며 글로벌 비즈니스 확대를 진행하고 있다. 영국의 Graphcore는 2016년 창업하여, 현재까지 $710M(약 8000억 원)을 투자받아, 데이터센터용 고성능 인공지능 반도체를 개발하여 가장 주목받은 인공지능 반도체 벤처 기업이며, 이외에는 이스라엘의 Hailo 등이 주목받고 있다.

중국은 자국 반도체 기술 확보 전략에 따라, 여러 GPU 및 인공지능 반도체 벤처 기업이 있다. 상하이 Luvatar CoreX는 2015년 창업하여 현재까지 5,000억 원 이상을 투자받았으며, 7nm에서 GPGPU(병렬컴퓨팅) 반도체 칩을 개발하여 중국 내 GPU 기술을 선도하고 있다. 상하이 MetaX는 2020년 창업하여 현재까지 5,000억 원 이상을 투자받았으며, 2023년에 데이터센터용 고성능 GPU 출시를 앞두고 있다. 인공지능 반도체에 주력하고 있는 GPU 기업으로는 2020년 창업한 상하이의 MooreThreads가 있으며, 현재까지 약 7,000억 원 이상투자 유치를 한 것으로 추산되며, Brien은 9,650억 원 이상 투자받은 것으로 추산된다. 중국의 경우, CPU 보다는 과학기술 발전의 중심이 되는 GPU기술 개발에 막대한 투자를 하고 있으며, 고성능의 GPU 기술 확보가 미래 과학기술 및 산업 발전의 기반이 되기 때문으로 보고 있다.

한국은 2010년 창업하여 차세대 컴퓨터 그래픽 기술인 레이트레이싱에 기반한 GPU 및 GPGPU(병렬컴퓨팅) IP를 개발한 실리콘아츠가 있으며, 이외에 인공지능 반도체를 주력으로 하는 퓨리오사 AI, 리벨리온, 딥엑스, 디퍼아이 등이 있다. 최근 NVIDIA의 GPU는 강력한 레이트레이싱 성능 및 고성능의 병렬컴퓨팅 기능과 인공지능 가속을 기반으로, 데이터센터 및 PC 시장의 인공지능 반도체 시장 장악력을 높여가고 있다. 하지만, 미국, 유럽, 중국의 GPU 및 인공지능 벤처 기업의 경우, 수천억 원 이상의 투자 유치를 기반으로 개발비용이 수백억 이상 필요한 High-end 공정(5nm, 7nm,12nm)을 사용하여 고성능 반도체를 개발하는 것에 반하여, 이러한 개발비용을 국내에서 조달한 팹리스 벤처 기업은 2~3개 업체인 상황이며, 이 금액을 전적으로 정부에 의존하기도 어려운 상황이다. 또한, 각 국내 기업들의 보유 엔지니어 숫자가 100명이 넘지 않아서, 인력 부족도 심각하며 글로벌 경쟁을 하기에는 매우 영세한 상황이다.

데이터 프로세싱 반도체 팹리스 성장을 위한 지원방향

미국의 반도체 및 과학법(The CHIPS and Science Act of 2022)에는 팹리스 기업을 성장시키기 위하여, 이들 기업의 설계 툴 및 IP, 반도체 팹 사용을 원활하게 하고, 각 반도체 팹 간의 반도체 디자인을 좀 더 쉽게 이전하는 프로젝트를 지원하는 내용이 포함되어 있다.

우리나라의 경우, 과학기술정보통신부 및 중소벤처기업부 등을 중심으로 K-팹리스 육성 ‘R&D 지원’ 강화 정책을 발표하고 기술혁신 R&D 과제 지원 및 공동 IP 플랫폼 구축, 중소 팹리스 시제품 생산 지원 등의 지원을 시작한다. 한국의 정책과 비교하면, 미국의 팹리스 정책은 R&D뿐만 아니라, 상용 제품 양산지원까지 포함하는 정책 방향으로 보인다. 수백억 이상이 들어가는 데이터프로세싱 반도체의 상용 제품 양산을 위해, 정부의R&D 지원이 대규모 민간 투자로 연결되거나 M&A로 연결되어, 양산 및 상용화에 성공하도록 하는 마중물로서 역할을 할 수 있는 팹리스 정책이 필요할것으로 보인다. 특히 국내 팹리스의 인력 부족 및 영세함은 대규모 민간 투자를 어렵게 하는 요인으로서, R&D 단계부터 국내 팹리스 간 M&A를 장려할수 있도록 초기 R&D 기획부터 민간 투자 회사 및M&A 전문 회사의 컨설팅 등의 참여가 권장되는 것이 필요하다.

또한, 위에서 언급한 데이터프로세싱 반도체의 경우, 10nm대 이상의 고도의 반도체 공정을 필요로하며 이를 지원하는 파운드리는 전 세계에 삼성전자와 TSMC만 있는 상황이어서, 한국의 삼성전자가가진 고도의 반도체 공정과 국내 팹리스 기업을 기반으로, 전 세계 여러 데이터프로세싱 반도체 기업 및 고객들과 시너지를 낼 수 있는 가능성이 매우 높다. 이를 위하여, 해외 팹리스 스타트업 유치 및 국내 팹리스와의 협력을 강화할 정부 정책이 절실한 상황이다. 예를 들면, 해외 팹리스 기업이 국내 팹리스와 조인트 벤처 기업 등을 국내에 설립할 시, 이에대한 설계 툴 및 IP 등 지원뿐만 아니라, 법률 지원, 투자 유치 지원 등 인큐베이팅까지 지원하는 팹리스 전문 인큐베이터 육성 등이 필요할 것으로 보인다.

향후 이러한 지원을 통하여, 유럽 및 이스라엘, 인도등의 팹리스 스타트업들이 우리나라에 기반을 두고 국내 팹리스 및 파운드리와 협력을 통하여 글로벌 생태계를 이끌어 나갈 수도 있을 것으로 보인다. 정부의 정책이 단순히 국내 팹리스 기업에 대한 R&D 지원에 그치지 않고, 국내 팹리스 간 M&A를 활성화하고 국제간 협력을 강화하도록 하여, R&D의 성공이 단순히 일회성 성공이 아닌 막대한 비용이 소요되는 양산 및 상용화까지 연결되어 글로벌팹리스 기업으로 성장할 발판이 되도록, 글로벌 반도체 생태계 관점에서 확장되어야 한다.